こんにちは、もみじです。

今回の記事は、

住民税決定通知書の見方が分からなかったので、調べたことをまとめました。

✔住民税決定通知書について知りたい方

✔住民税決定通知書の見方が分からない方

✔給与所得等に係る市民税・県民税特別徴収額の決定・変更通知書について知りたい方

✔ふるさと納税や住宅ローン控除を受けられているか確認したい方

どなたかの参考になれば幸いです。

住民税決定通知書とは

住民税決定通知書ってどれ?

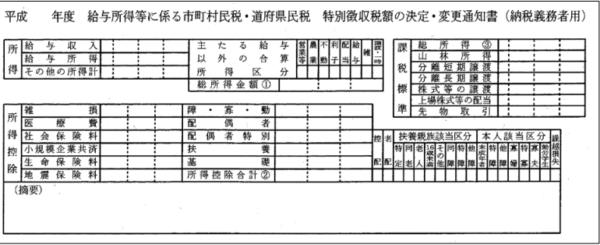

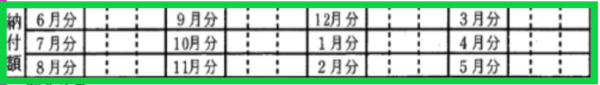

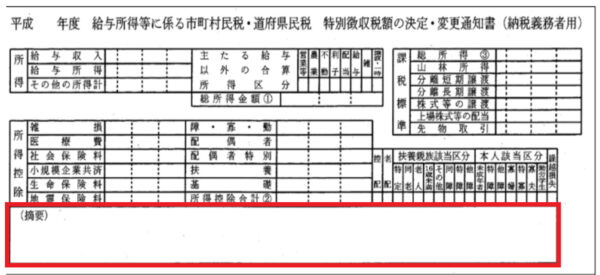

6月頃にもらう紙。給与所得等に係る市町村民税・道府県民税 特別徴収税額の決定・変更通知書って書いてある紙だよ!

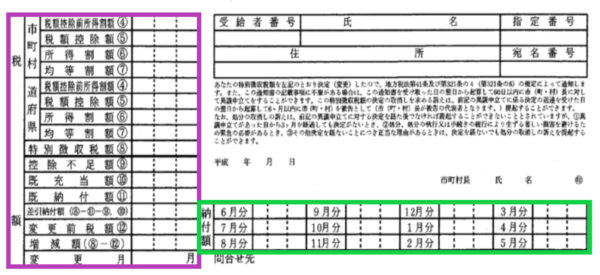

住民税決定通知書とは、こちらです👇

住民税決定通知書とは、住民税の金額が決まったことを知らせる書類のこと。住民税は前年の所得をもとに算出され、地方自治体から送付されます。

住民税とは

住民税は、地方公共団体の住民であることに対して課税される税金です。

地方自治体はこの住民税を元に、公共施設・上下水道・ごみ処理・学校教育などの行政サービスを提供しています。

住民税は、所得割額と均等割額の合計で決まり、前年度の所得に対して計算されます。

○所得割

所得金額に応じて、所得の多い人ほど多く負担する。税率は一律10%

都道府県民税4%+市区町村民税6%

※指定都市に住所を有する者は、道府県民税2%・市民税8%

○均等割

所得金額の多少にかかわらず、定額を負担する。

都道府県民税1,500円+市区町村民税3,500円

※金額は自治体により異なります

住民税決定通知書の見方

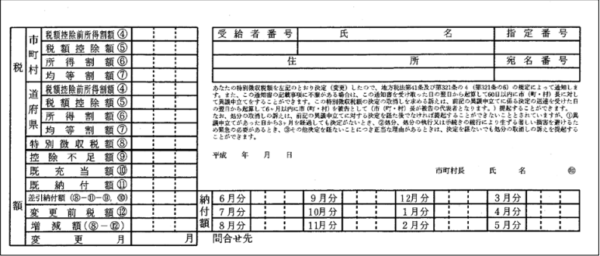

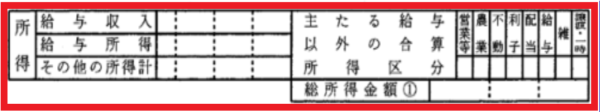

所得

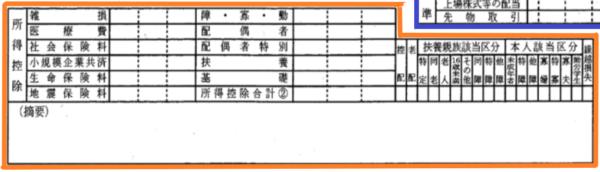

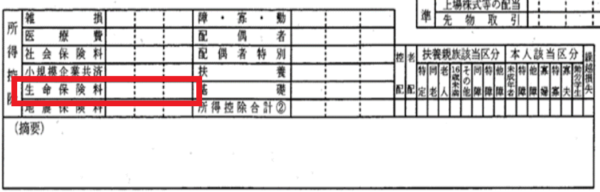

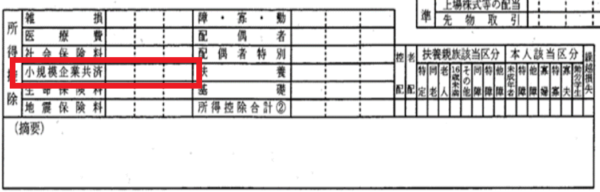

画像の赤枠で囲んだところを見てみよう。

所得は収入金額から必要経費に相当する額を差し引いて計算します。

*給与収入・・・税引前のいわゆる年収「額面の金額」。昨年度の源泉徴収の「支払金額」と同じになっているか確認

*給与所得・・・給与収入から給与所得控除額(会社員に認められている経費のようなもの)を差し引いた、残りの金額

*その他の所得計・・・主たる給与以外の合算所得があれば、その合計額

*主たる給与以外の合算所得区分・・・該当する所得に*印

①総所得金額・・・給与所得+その他の所得

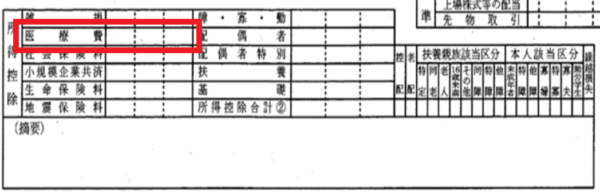

所得控除

次は、画像のオレンジ枠で囲んだ部分

所得控除とは、

個人の事情に配慮して、税金の計算の元になる課税所得を減らすことができるものです。

所得税・住民税に対して、基礎控除や配偶者控除、社会保険料控除など14種類の控除が認められています。それぞれ控除できる条件や金額に違いがあります。

| 種類 | 控除を受けられる場合 |

| 雑損控除 | 災害や盗難、横領により住宅や家財などに損害を受けた |

| 医療費控除 | 一定額以上の医療費等の支払がある |

| セルフメディケーション税制 | |

| 社会保険料控除 | 健康保険料や国民健康保険料(税)、後期高齢者医療保険料、介護保険料、国民年金保険料などの支払がある |

| 小規模企業共済等掛金控除 | 小規模企業共済法の共済契約に係る掛金、確定拠出年金法の企業型年金加入者掛金及び個人型年金加入者掛金、心身障害者扶養共済制度に係る掛金の支払がある |

| 生命保険料控除 | 新(旧)生命保険料や介護医療保険料、新(旧)個人年金保険料の支払がある |

| 地震保険料控除 | 地震保険料や旧長期損害保険料の支払がある |

| 寄附金控除 | 国に対する寄附金やふるさと納税(都道府県・市区町村に対する寄附金)、特定の政治献金などがある |

| 寡婦・寡夫控除 | あなたが寡婦又は寡夫である |

| 勤労学生控除 | あなたが勤労学生である |

| 障害者控除 | あなたや控除対象配偶者、扶養親族が障害者である |

| 配偶者控除 | 控除対象配偶者がいる |

| 配偶者特別控除 | あなたの合計所得金額が1,000万円以下で、配偶者の合計所得金額が38万円を超え、76万円未満である |

| 扶養控除 | 控除対象扶養親族がいる |

| 基礎控除 | 38万円の控除 |

出典:国税庁

年末調整や確定申告でこれらの控除を申告していれば、「所得控除」のそれぞれの欄に控除される金額が記載されているはずです。それに漏れがないか確認しましょう。

所得控除の金額が多いほど、住民税は少なくなります!

iDeCoは、「小規模企業共済」に拠出金が全額かかれているか確認

iDeCo・医療費控除・生命保険料控除、しっかりと記載されてた!

②所得控除合計は、それぞれの所得控除の金額を合計したもの

課税標準

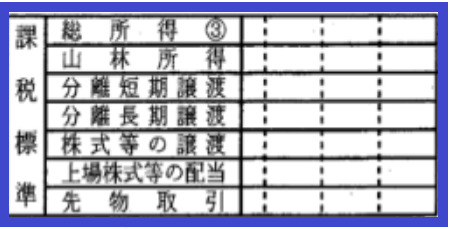

画像の青枠で囲んだ部分を見てね。

課税標準は、住民税の計算のもととなる金額(課税所得)が記載されています。

各種の所得金額を合計し総所得金額を求め、これについて税額を計算し賦課決定する「総合課税」と、他の所得金額と合計せず、分離して税額を計算する「分離課税」を表示しています。

③総所得(総合課税):総所得金額から所得控除額を差し引いた金額(③=①-② 千円未満は切り捨て)

分離課税

- 山林所得…山林(立木)の伐採又は譲渡による所得

- 分離短期譲渡…土地及び土地の上に存する権利、建物、その他付属設備、建築物の譲渡による所得(譲渡した年の1月1日現在で、5年以下保有)

- 分離長期譲渡…土地及び土地の上に存する権利、建物、その他付属設備、建築物の譲渡による所得(譲渡した年の1月1日現在で、5年超保有)

- 株式等の譲渡…株式等の有価証券の譲渡による所得

- 上場株式等の配当…申告分離課税を選択した上場株式等の配当所得

- 先物取引…その決済が差金等決済である先物取引による所得

③総所得=①総所得金額ー②所得控除合計 ※千円未満は切り捨て

③総所得の金額が住民税の税額計算の基礎となります。

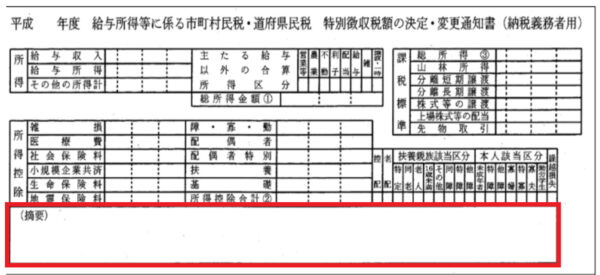

税額

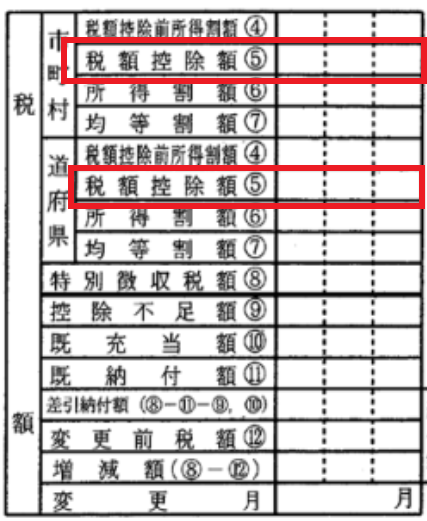

次は、画像の紫枠で囲んだところを見よう!

税額欄は、税額控除額を確認

【市町村】

④税額控除前所得割額=③課税所得金額×6%

※政令指定都市は8%

⑤税額控除額は、調整控除・配当控除・住宅借入金特別控除・寄附金税額控除(ふるさと納税等)・外国税額控除・配当割額又は株式等譲渡所得割額の控除等の合計額

⑥所得割額=④税額控除前所得割額-⑤税額控除額

※100円未満は切り捨て

⑦均等割額=市民税3,500円

※自治体により異なります

【道府県】

④税額控除前所得割額=③課税所得金額×4%

※政令指定都市は2%

⑤税額控除額は、調整控除・配当控除・住宅借入金特別控除・寄附金税額控除(ふるさと納税等)・外国税額控除・配当割額又は株式等譲渡所得割額の控除等の合計額

⑥所得割額=④税額控除前所得割額-⑤税額控除額

※100円未満は切り捨て

⑦均等割額=県民税1,500円

※自治体により異なります。

⑧特別徴収税額=⑥所得割額+⑦均等割額

⑨控除不足額=⑥所得割額から控除することができなかった配当割額又は株式等譲渡所得割額の控除の額

⑩既充当額=⑨控除不足額のうち⑧特別徴収税額に充当した額

⑪既納付額=既に納付された(納付すべき)額

差引納付額=(⑧-⑪-⑨,⑩)実際に支払う住民税

⑫変更前税額=税額変更等があった場合の変更前税額

増減額=(⑧-⑫) 税額変更等があった場合の増減した税額

変更月 税額変更があった場合の変更月

ふるさと納税をした場合や、住宅ローン控除がある場合などは、この税額控除前所得割額からさらに税金を差し引く税額控除ができます。申告した金額が反映されているか、確認してください。

結局、ふるさと納税や住宅ローン控除はどこを確認すればいいの?

⑤税額控除額を確認しよう!

納付額

今年の6月分~来年の5月分までの住民税が記載されています。

差し引き納付額を12ヶ月に割り振っています。

ふるさと納税は…税額控除額(+摘要)をチェックしよう!

ふるさと納税は、⑤税額控除額と摘要をチェックしよう!

自治体によっては、摘要欄に寄付金控除額が明記されている場合もあります。

確定申告をした場合

医療費控除や住宅ローン控除など確定申告をする場合や5自治体を超えてふるさと納税をする場合は、ワンストップ特例は利用できないため、確定申告が必要です。

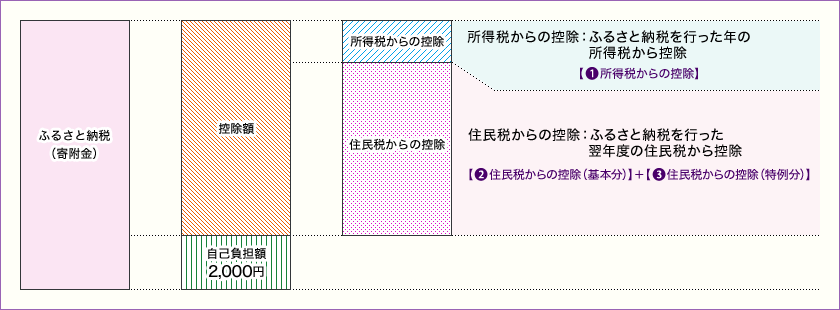

❶所得税からの控除=(ふるさと納税額-2000円)×所得税率

所得税の税率について(国税庁)

❷住民税からの控除(基本分)=(ふるさと納税額-2,000円)×10%

❸住民税からの控除(特例分)=(ふるさと納税額ー2,000円)×(100% – 10%(基本分) – 所得税の税率)

ふるさと納税額=❶+❷+❸+2,000円

住民税決定通知書で確認できるのは、❷+❸の控除額が確認できます。

ふるさと納税額≒⑤税額控除額を足した値+2,000円+2,500円(調整控除)

※調整控除は、ほとんどの方の場合で2500円となります。詳細は割愛します。

ワンストップ特例

ワンストップ特例の場合は、所得税からの控除はなく住民税からの控除のみです。

ふるさと納税額=⑤税額控除額を足した値+2,000円+2500円(調整控除)

ふるさと納税するなら、楽天ふるさと納税がおすすめ!

お買い物マラソン時やキャンペーン時などに購入すれば、ポイント還元率もアップするので自己負担2,000円分ですらポイントで元が取れることもあります。

\ふるさと納税でも楽天ポイントは貯まる/

住宅ローン控除は…税額控除額+(摘要)をチェックしよう!

住宅ローン控除は、まず所得税から控除され、引き切れなかった分を住民税から控除されます。

自治体によっては、摘要欄に寄付金控除額が明記されている場合もあります。

住宅ローン控除も⑤税額控除額を確認します。

住宅ローン控除額=年末のローン残高×1%(もしくは0.7%)

住宅ローン控除=還付金+⑤税額控除額を足した値+2,500円(調整控除)

ふるさと納税と住宅ローン控除を併用した場合は?

確定申告の場合

- 所得控除としてふるさと納税の寄附金額が控除される

- 課税総所得が確定する

- 課税総所得を元に所得税の納税額が確定する

- 所得税から住宅ローンの控除額が控除される

- 所得税から全て引ききれなかった場合のみ、住民税から住宅ローンの控除額が控除される(控除限度額まで)

- 住民税からふるさと納税の寄附金額が控除される

ふるさと納税は所得税・住民税の両方から控除されますが、住宅ローン分は所得税から控除された後に、満額控除できない場合だけ住民税からも控除されます。

ふるさと納税+住宅ローン控除=還付金+⑤税額控除を足した額+2,000円+2,500円(調整控除)

ワンストップ特例の場合

- 所得税から住宅ローンの控除額が控除される

- 所得税から全て引ききれなかった場合のみ、住民税から住宅ローンの控除額が控除される(控除限度額まで)

- 住民税からふるさと納税の寄附金額が控除される

ふるさと納税+住宅ローン控除=還付金+⑤税額控除を足した額+2,000円+2,500円(調整控除)

医療費控除は…医療費をチェックしよう!

医療費控除を適用すると、所得税だけでなく住民税も安くなります。

医療費控除の金額は、次の式で計算した金額(最高で200万円)です。

(実際に支払った医療費の合計額-(1)の金額)-(2)の金額

(1)保険金などで補てんされる金額

(例) 生命保険契約などで支給される入院費給付金や健康保険などで支給される高額療養費・家族療養費・出産育児一時金など

(2)10万円

生命保険は…生命保険料をチェックしよう!

新制度の場合

「一般生命保険料」「個人年金保険料」「介護医療保険料」それぞれに適用され、あわせて7万円が限度となります。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 12,000円以下 | 支払保険料等の全額 |

| 12,000円超 ~ 32,000円以下 | 支払保険料等 × 1/2 + 6,000円 |

| 32,000円超 ~ 56,000円以下 | 支払保険料等 × 1/4 + 14,000円 |

| 56,000円超 | 一律 28,000円 |

旧制度の場合

「一般生命保険料」「個人年金保険料」それぞれに適用され、あわせて7万円が限度となります。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 15,000円以下 | 支払保険料等の全額 |

| 15,000円超 ~ 40,000円以下 | 支払保険料等 × 1/2 + 7,500円 |

| 40,000円超 ~ 70,000円以下 | 支払保険料等 × 1/4 + 17,500円 |

| 70,000円超 | 一律 35,000円 |

iDeCoは…小規模企業共済をチェックしよう!

昨年の拠出金額が全額控除されているか確認しましょう。

住民税ミスがあった場合は・・・?

年末調整や確定申告のミスは、更正の請求をしましょう!

まとめ

住民税とは、地方公共団体の住民であることに対して課税される税金です。

住民税=所得割(一律10%)+均等割(定額)

ふるさと納税や住宅ローン控除などは、⑤税額控除額を確認しよう。

各種控除がきちんと反映されているか、所得控除もしっかり確認しましょう。

ブログ村登録してます。ポチッとしていただけるとうれしいです。

コメント